Разбираем главные нюансы и правила работы с самозанятыми, учитывая изменения в 2024 году. И рассказываем, как отразить расчеты с фрилансерами в 1С:Бухгалтерии двумя способами — в зависимости от версии программы.

По данным ФНС в России на 2024 год в качестве самозанятых зарегистрировано уже более 10 миллионов человек. Чаще всего компании обращаются к самозанятым специалистам тогда, когда их услуги нужны разово или время от времени: обычно это дизайнеры сайтов, специалисты по монтажу оборудования, ремонтники, копирайтеры, технические специалисты и операторы (например, для съемки видеоролика) и т.п. В статье напоминаем главные правила работы с фрилансерами по закону и разбираем два способа отражать расчеты с ними в 1С:Бухгалтерии.

Запреты: когда нельзя принимать услуги от самозанятых

Напомним, в каких случаях по 422-ФЗ компания не может заключать договор и проводить оплату самозанятому:

- Нельзя работать с теми, кто уже является сотрудником вашей компании. Даже если ваш менеджер по продажам в свободное время делает красивые свечи, которые вы хотели бы у него заказать для новогодних подарков клиентам — лучше поискать другого поставщика.

- Нельзя заключать договоры на оказание услуг и выполнение работ со специалистами, которые ранее работали в организации и уволились менее 2-х лет назад.

- Самозанятые не могут заниматься оценкой, быть медиаторами, нотариусами или адвокатами.

- Ни на каких условиях нельзя привлекать самозанятых, чтобы они действовали в интересах третьих лиц: например, занимались предпринимательством, перепродажей или доставляли товар, принимая платежи для кого-то другого.

Изменения с 1 марта 2024 года

С 01.03.24 приказ Минтруда расширил список признаков, свидетельствующих о том, что работодатель уклоняется от уплаты налогов, маскируя трудовые отношения со своими сотрудниками как работу с самозанятыми. Борьбой с нелегальной занятостью занимаются межведомственные комиссии.

Поводом для проверки компании могут стать следующие признаки:

- у компании и самозанятого есть общие заказчики;

- в организации сократился штат, а одновременно с этим были заключены договоры со специалистами, работающими на себя;

- самозанятых подрядчиков больше, чем штатных работников;

- средняя сумма при расчетах с каждым плательщиком НПД (налога на профессиональный доход) превышает 20 000 рублей;

- самозанятый оказывает услуги организации более 3-х месяцев;

- с компанией на регулярной основе сотрудничают более 10-ти фрилансеров;

- дни оплаты самозанятым совпадают с днями, когда перечисляется зарплата основным сотрудникам;

- фрилансер пользуется материалами, ресурсами или оборудованием фирмы (компьютером, инструментами и т.п.).

На что обратить внимание, чтобы все было по закону

Если контролирующие органы сочтут, что за работой с самозанятыми на самом деле скрываются трудовые отношения, компании доначислят НДФЛ и страховые взносы, причем за весь период с даты начала действия договора. А еще — начислят штрафы и пени.

Эксперты assino рекомендуют соблюдать следующие правила:

- Грамотно составлять договоры с самозанятыми, желательно — вместе с юристом. Важно, чтобы в договоре не было признаков трудовых отношений:

- не должно быть графика работы;

- фирма не предоставляет собственное оборудование для выполнения работ;

- нет внутреннего отпуска и любого контроля за тем, когда специалист должен отдыхать, а когда работать и т.п.

- Подписывать акты выполненных работ. Сам по себе акт не является документом, подтверждающим расходы — но подтверждает факт и дату оказания услуг.

- Проводя расчеты с самозанятыми, обязательно запрашивать и сохранять чеки в электронном или бумажном виде. Именно чек по 422-ФЗ указан как обязательный документ, при наличии которого можно не платить взносы за специалиста и благодаря которому признается расход в налоговом учете.

Как отразить расчеты с самозанятыми в 1С

В 1С:Бухгалтерии провести оплату самозанятому можно двумя путями:

- “сложный” способ через расчет с фрилансером как с поставщиком — для пользователей программы 1С:БП версии ниже 3.0.100;

- “простой” способ через специальный реестр — доступен во всех актуальных релизах с 16 августа 2021 года.

Рассмотрим оба варианта.

Используйте возможности новых версий 1С:Бухгалтерия с последними изменениями законодательстваСпособ №1: расчет как с поставщиком

Шаг 1: завести карточку

Заводим нового контрагента в системе — по аналогии с карточкой поставщика:

- В поле “Вид контрагента” выбираем “Физическое лицо”. Тогда появятся специальные поля для данных паспорта и расчетного счета. Обязательны для заполнения только ИНН, серия и номер паспорта, номер счета.

- Договор с самозанятым заводится стандартным способом, как с обычным поставщиком.

Шаг 2: оформить поступление услуг

Чтобы отразить факт выполнения работ, заводим стандартное поступление товаров и услуг, в поле “контрагент” выбираем нашего самозанятого. Регистрируем название услуги, сумму и т.п.

В графе “Акт” проставляем номер и дату подписанного акта об оказании услуг или чека.

Шаг 3: провести выплаты самозанятому

Важный комментарий от экспертов assino: перед тем, как оплатить услуги самозанятого, проверьте на сайте налоговой актуальность статуса плательщика НПД. Если фрилансер больше не является самозанятым, нужно изменить условия сотрудничества.

Если все в порядке — заводим и заполняем платежное поручение из раздела “Банк и касса”. Все окна заполняем, как при расчетах с поставщиками.

Затем — создаем выписку через “Списание с расчетного счета”.

Способ №2: через реестр

Напоминаем, что этот метод доступен для пользователей 1С:БП, начиная с релиза 3.0.100.

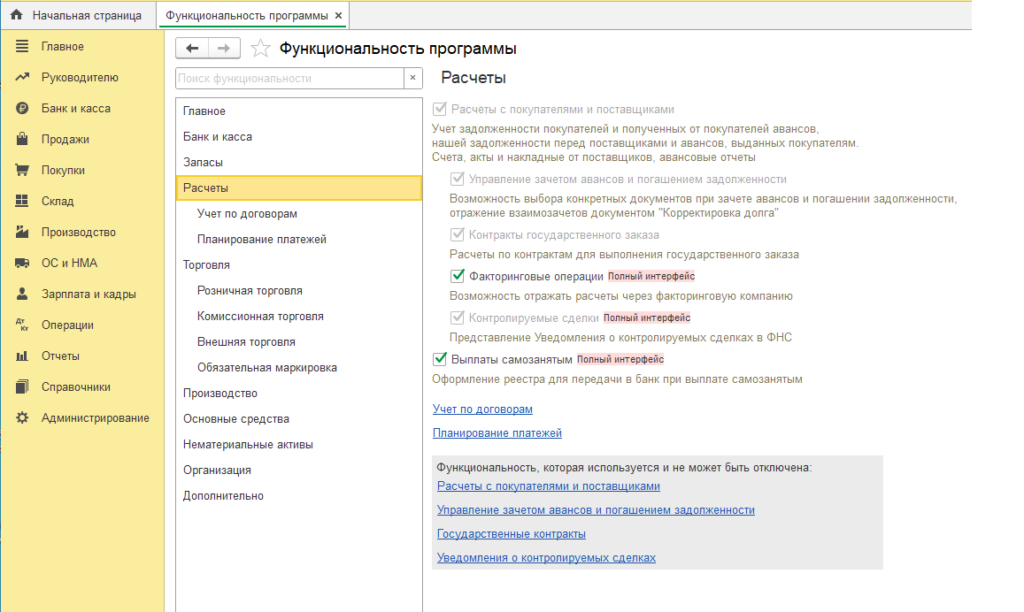

Для начала в разделе “Функциональность программы — Расчеты” проверьте, что пункт “Выплаты самозанятым” активирован галочкой.

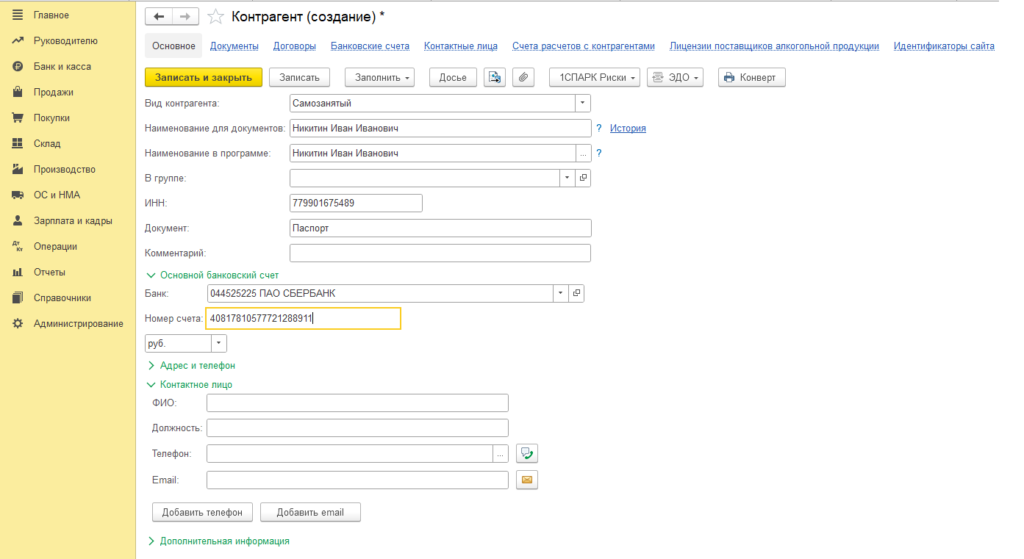

Шаг 1: создать карточку самозанятого

Создаем нового контрагента с видом “Самозанятый”. 1С:Бухгалтерия автоматически уберет лишние поля и оставит только те, которые нужно заполнить.

Шаг 2: создать реестр

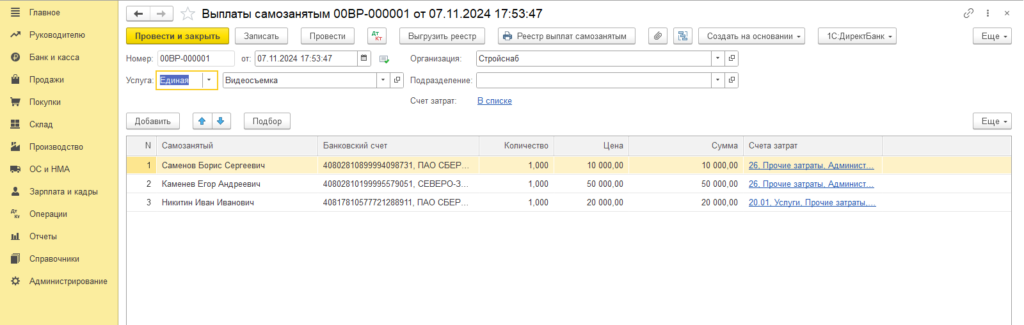

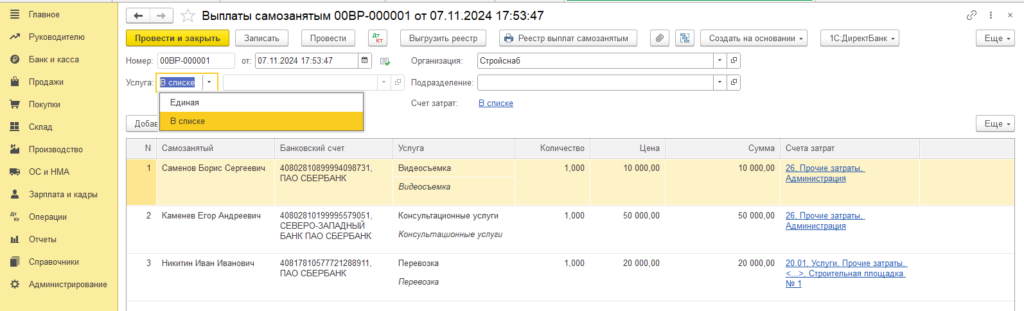

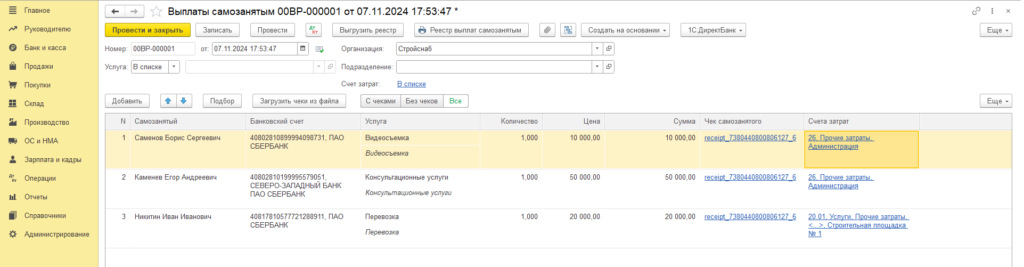

Через раздел покупок создаем и заполняем документ “Выплаты самозанятым”. В поле “Услуга” можно выбрать один из двух вариантов.

“Единая услуга” — если все фрилансеры, указанные в данном документе, выполнили один тип услуги, например, написание информационных статей или ремонт оборудования:

“В списке” — выбирайте этот пункт, если по каждому самозанятому в реестре нужно отдельно указать вид выполненной работы:

После заполнения и проведения реестра его можно выгрузить в Сбербанк или распечать — по кнопке “Выгрузить реестр”.

Шаг 3: провести расчеты

На основе реестра, созданного в предыдущем шаге, на основании вводим платежные документы в банк, которые заполнятся автоматически:

- платежное поручение;

- списание с расчетного счета.

Шаг 4: прикрепить чеки

После проведения расчетов в реестре появятся две новые колонки:

- “Оплачено” с проставленной зеленой галочкой;

- “Чек самозанятого” с активной ссылкой “Загрузить” — сюда прикрепляем чек, который предоставляет специалист.

Бесплатная консультация эксперта

Артур Нариманов

Ведущий Консультант 1С